区分記載請求書等保存方式の経過措置

区分記載請求書等保存方式では、請求書および帳簿において、該当商品に対し、軽減税率の対象品目である旨を記載し、適用税率によって区分することとなっています。

税額の計算方法は、消費税の適用税率ごとの取引総額に110分の10、108分の8を乗じて売上げ・仕入れに係る消費税額を計算することとなっています。

しかし、今まで行ってきていない区分経理による事務負担に配慮して、区分経理が困難な中小事業者について、経過措置として、下記の通り税額計算の特例が設けられています。

区分経理が困難とは、税率ごとの管理が行えなかった場合を指し、その理由は問われません。

消費税増税・軽減税率導入への対応に追われ、区分経理への対応が間に合わなかった場合でも、そもそも適用税率ごとに区分して記帳していなかった場合でも、テイクアウトとイートインがある飲食店等でも、理由にかかわらず活用できるので、該当する場合、現行の簡易課税制度等も勘案しながら、特例の選択を検討しましょう。

なお、税額計算の特例は、課税期間ごとに選択できますが、簡易課税制度の特例を選択した場合は、2年間継続適用した後でなければ、その適用をやめられません。

今後の見通しも踏まえて、検討が必要です。

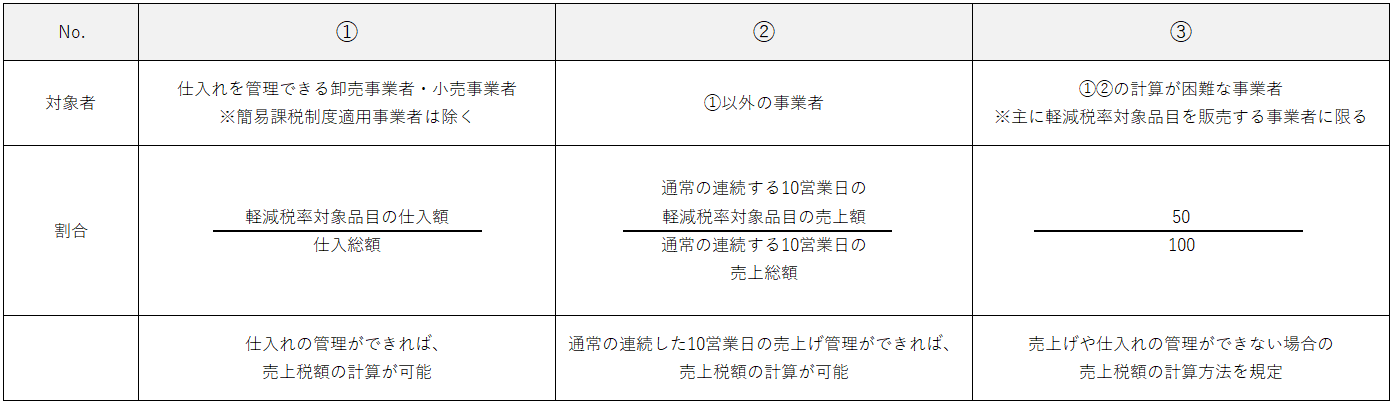

売上税額の計算の特例

2019年10月1日の軽減税率制度の実施から4年間、売上を税率ごとに区分することが困難な中小事業者について、売上の一定の割合を軽減税率対象品目の売上とし、税額計算できる特例を選択できます。

一定の割合

一定の割合は、上記のように定められています。

2は中小事業者であれば、業種に関係なく適用できるので、該当する項目割合を用いて、売上税額の計算をしましょう。

通常の連続する10営業日は、催し物等の特別な営業を含まなければ、適用対象期間内であればいつでも構いません。

10営業日(約2週間)であれば、売上を税率ごとに区分することが可能な中小事業者もいることと思います。

税額計算の特例を活用しつつ、これを機に区分経理への運用変更を進めましょう。

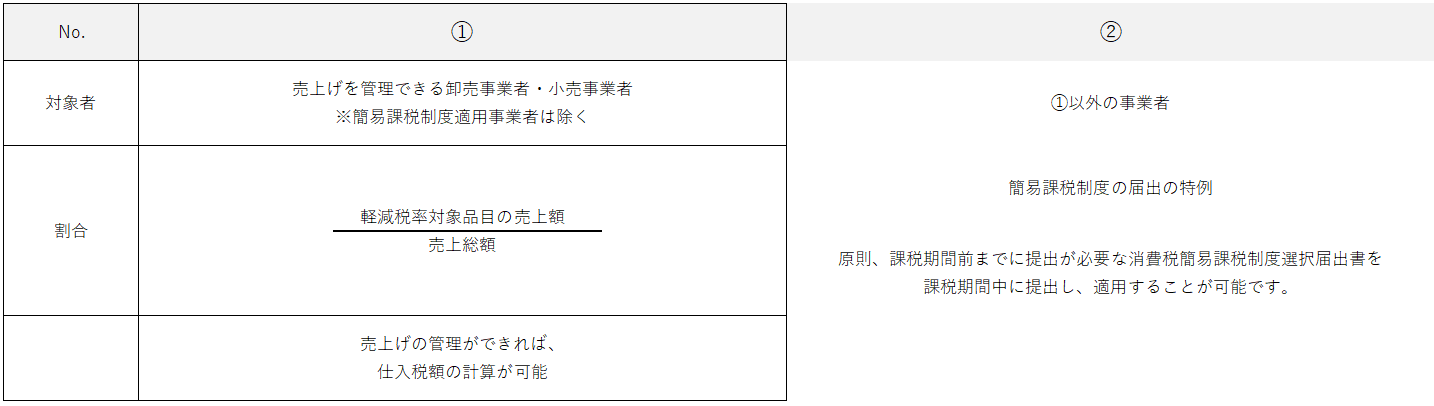

仕入税額の計算の特例

2019年10月1日の軽減税率制度の実施から1年間、仕入を税率ごとに区分することが困難な中小事業者について、仕入の一定の割合を軽減税率対象品目の仕入とし、税額計算できる特例を選択できます。

もしくは、簡易課税制度の届出の特例を適用できます。

一定の割合・簡易課税制度の届出の特例

売上げを税率ごとに管理できていなくても、通常の連続する10営業日の売上げ管理ができ、売上税率の特例2を使用した場合、その割合を仕入税率の特例1とみなして、仕入税額の計算をします。

最後に、仕入税額の特例に関しては1年・売上税額の特例に関しては4年で終了し、2023年10月1日からは適格請求書等保存方式が導入されました。

複数税率に対応した区分経理が必要なので、変更点を把握し、ぜひ効率的な運用変更を目指しましょう。

参考URL:国税庁 よくわかる消費税軽減税率制度(平成30年7月)