インボイス制度 Q&A

インボイス制度とは、正式には「適格請求書等保存方式」と呼ばれ、消費税の仕入税額控除を受けるために、一定の要件を満たした適格請求書(インボイス)や帳簿の保存を求める制度です。

インボイスは、従来の請求書に「登録番号」「適用税率」「税率ごとの消費税額」などの記載事項が追加された請求書であり、2023年10月1日以降は、原則としてインボイス(適格請求書)がなければ仕入税額控除を受けることができませんが、免税事業者等からの仕入れについては一定期間、経過措置として一部控除が認められます。

インボイス制度についてはセミナーや個別相談会でたくさんのご質問をいただいております。

ご質問には共通の内容も多く、Q&Aとしてまとめることでお役に立てるのではないかと思い、公開させていただくことにいたしました。

できるだけ根拠情報も示し、正確な情報をお伝えするように心がけておりますが、解釈が曖昧な部分もあり、内容について保証するものではありません。

不正確な部分がありましたら修正いたしますので、お気づきの点がありましたらお知らせください。

また、国税庁のインボイス制度に関するQ&Aに情報が集約されておりますので、こちらもご一読することをお勧めいたします。

なお、このQ&Aでは、用語を下記の通り表現します。

・適格請求書等保存方式制度=インボイス制度

・適格請求書=インボイス

・インボイスを発行できる適格請求書発行事業者=登録事業者

・適格請求書発行事業者の登録番号=登録番号

※ブラウザの拡張機能でAdobe Acrobatがオンになっていると参考情報のリンク先で指定しているPDFのページが表示されず、1ページ目が表示されることがあります。

目次

売り手に関するQ&A

Q.登録事業者(または免税事業者)となるための準備について教えてください。またいつまでにどこでどんな申請をすればよいですか。

A.まず、自社(個人事業主含む)が登録事業者になるのか、免税事業者となるかによって申請手続きが異なります。

現在免税事業者の場合は、引き続き免税事業者を選択するか、登録事業者を選択するかを十分の検討する必要があります。買い手には6年間の仕入税額控除の経過措置期間がありますので、その間で検討することもできますが、いずれ選択する必要があります。

登録事業者の登録申請の受付はすでに始まっていて、2023年10月1日から登録を受けるためには、2023年3月31日までに登録申請を行う必要があります。

書面申請では1か月程度の期間を要するため、e-Taxからの申請が推奨されています。登録が完了すると、「適格請求書発行事業者サイト」で公開されます。

なお、免税事業者は課税事業者の要件を満たさない者を指し、課税事業者の要件を満たしているのに免税事業者となることはできません。

免税事業者が登録事業者となるために申請を行う場合は、課税事業者選択届出書の提出が必要ですが、登録日が2023年10月1日から2029年9月30日までの日の属する課税期間中である場合は、課税選択届出書を提出しなくても、登録を受けることができます。

また、簡易課税制度を利用する場合は簡易課税制度選択届出書の提出も必要です。

【参考情報:国税庁HPより】

インボイス制度の概要 制度の手続用リーフレット

消費税課税事業者選択届出手続

消費税簡易課税制度選択届出手続

インボイス制度に関するQ&A II 適格請求書発行事業者の登録制度 問7 登録に係る経過措置

Q.現在免税事業者ですが、今後インボイス登録事業者になるべきかまだ決めていません。2023年10月を過ぎるとインボイス事業者にはなれないのでしょうか。

A.2023年10月1日時点では免税事業者のまま消費税込みの請求書等を交付しても仕入先は経過措置により一定の税額控除が可能ですので、かならずしも2023年10月1日までに登録事業者とならなければ以降受付できないというものではありません。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問89 免税事業者からの仕入れに係る経過措置

Q.一度登録事業者になると免税事業者には戻れないのでしょうか。

A.登録取り消届出書を提出することで登録事業者の効力を失わせることができます。

なお、売上が1000万円未満になったからといって自動的に登録事業者でなくなるわけではないことに注意してください。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A I 適格請求書発行事業者の登録制度 問14 登録の取りやめ

Q.登録事業者になるとどのような義務があるのでしょうか。

A.登録事業者は課税事業者から求められたときは原則として「適格請求書(インボイス)」又は適格簡易請求書(簡易インボイス)」を交付してその写しを保存しなければなりません。

また売上対価の返還等(返品や割り戻しなど)を行った場合には「適格返還請求書(返還インボイス)」の交付が必要です。

ただし特例として、下記に該当するものはインボイスの交付義務が免除されています。

① 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送(「公共交通機関特例」という)

② 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限る)

③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限る)

④ 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等(「自動販売機特例」という)

⑤ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問32 適格請求書の交付義務が免除される取引

Q.インボイス=請求書なので領収書はインボイスではないのでしょうか。

A.適格請求書等保存方式の略称としてインボイス制度と呼ばれていますが、インボイス=請求書ではなく、インボイスに記載する必要がある項目を請求書、領収書、レシート、納品書、契約書等の複数の書類で満たすこともあります。インボイスは必要な項目を満たす書類、もしくは書類群と理解してください。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A Ⅰ 適格請求書等保存方式の概要 問1 適格請求書等保存方式の概要

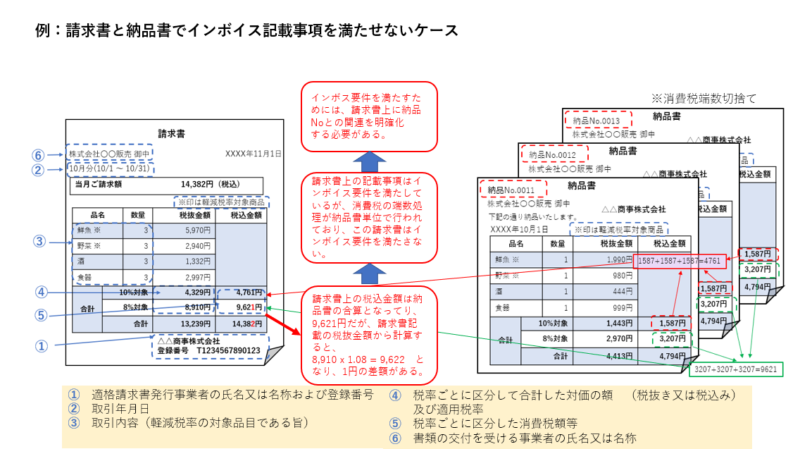

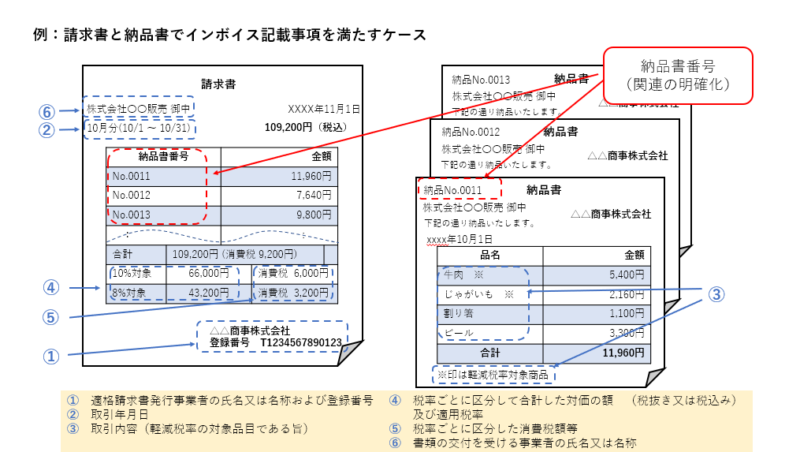

Q.現在の月締め請求書は都度納品伝票単位で消費税の端数処理をして、会計上も仮受消費税を計上しています。この仕組みは販売管理、会計管理のシステムの基本機能で変更し難いため、納品伝票と請求書を合わせてインボイス要件を満たせればよいとされていますが、そのときの注意点を教えてください。

A.インボイスは1つの書類のみで要件を満たす必要はなく、複数の書類を組み合わせてインボイスとできます。

質問にあります、都度の納品書で消費税額の端数処理をし、それらを合算した月締め請求書を合わせてインボイス要件を満たせばインボイスとして認められますが、インボイス要件を満たすための最低限のシステム対応は必要でしょう。

この場合、納品書単位での税率ごとに合計した対価の額、税率ごとの消費税額、取引明細と軽減税率の表示がされていて、月締め請求書には登録事業者の登録番号・名称、納品書番号とその税込み金額および、合計として税率ごとの税込み金額および消費税額を記載が必要です。

上記の要件を満たす場合、売り手、買い手とも納品書もインボイスの一部として7年間保存しなければなりません。双方とも保存が負担となることを理解しておく必要があります。

紙で保存するとなると相当の負担となり月締め請求書が届いた時点で1か月の納品書がそろっている確認するのは、買い手にとって負担となるため、月締め請求書だけで要件を満たすよう求められる可能性もあり、その場合は大幅なシステム変更が必要となる可能性があります。

電子帳簿保存法への対応や電子インボスを活用して紙の保管の負担を減らすなど合わせて検討も必要です。

改正電子帳簿保存法についてはこちらを参照してください。

invox電子帳簿保存 改正電子帳簿保存法(2022年1月1日施行)Q&A

【下記に請求書と納品書でインボイス記載要件を満たすケース、満たさないケースを例示しています】

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問54 一定期間の取引をまとめた請求書の交付

適格請求書等保存方式の概要 9ページ 「複数の書類による対応」

Q.現在免税事業者です。

免税事業者でも適格事業者登録は可能でしょうか。

A.免税事業者が適格事業者として登録することは可能です。

但し、登録事業者になると免税事業者ではなくなります。

免税事業者が登録事業者となるために申請を行う場合は、課税事業者選択届出書の提出が必要ですが、登録日が2023年10月1日から2029年9月30日までの日の属する課税期間中である場合は、課税選択届出書を提出しなくても、登録を受けることができます。

改正電子帳簿保存法についてはこちらを参照してください。

invox電子帳簿保存 改正電子帳簿保存法(2022年1月1日施行)Q&A

【参考情報:国税庁HPより】

インボイス制度に関するQ&A II 適格請求書発行事業者の登録制度 問7 登録に係る経過措置

Q.現在免税事業者です。

インボイス制度導入後も、請求書に消費税を記載して請求しても良いのでしょうか。

A.免税事業者が消費税を記載して請求することは可能です。

免税事業者は登録事業者ではないためインボイスを交付できないため、買い手は請求された消費税額をそのまま仕入税額控除できません。

買い手から支払について交渉があるかもしれませんが、一方的に支払いを拒否することはできません。

Q.現在免税事業者です。

インボイス制度が導入されると、消費税分を請求しても支払ってもらえないのでしょうか。

A.一方的に支払を拒否することはできません。

売り手と買い手の関係にもよりますが、発注者(買う⼿)が下請事業者に対して、免税事業者であることを理由にして、消費税相当額の⼀部⼜は全部を⽀払わない⾏為は、下請法第4条第1項第3号で禁⽌されている「下請代⾦の減額」として問題になります。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A II 適格請求書発行事業者の登録制度 問11 登録の任意性

公正取引委員会 免税事業者及びその取引先のインボイス制度への対応に関するQ&A

Q.個人事業でインボイス登録事業者になったら消費税の計算をして納税する必要がありそうですが、個人でできるか不安です。

A.登録事業者になっても消費税簡易課税制度選択届出書を提出することで、簡便に消費税額を計算できます。

売上げに係る消費税額に、事業の種類の区分(事業区分)に応じて定められたみなし仕入率を乗じて算出した金額を仕入れに係る消費税額として、売上げに係る消費税額から控除します。

簡易課税制度に関するQ&Aを参照してください。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A II 適格請求書発行事業者の登録制度 問10 簡易課税制度を選択する場合の手続等

Q.顧客はほぼ消費者ですが、都度相手先の名前を確認してインボイスを発行するのは相当な手間になりますが、簡便な方法はありますでしょうか。

A.下記の事業者は適格簡易請求書(簡易インボイス)といって、インボイス記載要件が緩和されています。

① 小売業

② 飲食店業

③ 写真業

④ 旅行業

⑤ タクシー業

⑥ 駐車場業(不特定かつ多数の者に対するものに限ります。)

⑦ その他これらの事業に準ずる事業で不特定かつ多数の者に資産の譲渡等を行う事業

適格簡易請求書では「書類の交付を受ける事業者の氏名又は名称」の記載が不要、「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載で足りるとされています。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問24 適格簡易請求書の交付ができる事業

Q.現在免税事業者ですが登録事業者にならないと取引してもらえなくなるのでしょうか。

A.買い手は仕入税額控除を受けるために、登録事業者との取引を望んでいるということはあるかもしれませんが、売り手の事情も勘案して取引を継続することは健全なビジネスを進める上では必要と思われます。

独占禁止法上、下請法上では、「課税事業者にならなければ、取引価格を引き下げるとか、それにも応じなければ取引を打ち切ることにする」などと一方的に通告することは、問題となるおそれがあるとされています。

いずれにしましても、取引先とコミュニケーションを行い、円滑にインボイス制度を迎える準備をする必要があります。

【参考情報:国税庁HPより】

インボイス制度公表サイト

公正取引委員会のインボイス制度に関するQ&A

Q.現在免税事業者ですが取引先との関係から登録事業者を選択することを考えていますが、これまで消費税の納税計算をしたことがなく相当大変な作業が必要となりそうですが、簡便に納税額を計算する方法はないでしょうか。

A.簡易課税制度を利用できます。この制度は売上高5000万円以下の事業者に認められているもので、インボイス制度開始前の現在でも存在します。

簡易課税制度を利用すると業種ごとに定められた、売上げに係る消費税額に対してみなし仕入率(40%~90%)を掛けた簡易計算で消費税額の計算ができます。

また、簡易課税制度を利用する場合は、売上げに係る消費税額から納付する消費税額を計算することから、インボイスの保存は、仕入税額控除の要件とはなりません。

制度の利用には業種ごとのみなし税率の違いや複数業種を営んでいる場合は計算方法に注意が必要なことがあり、制度の詳細な確認が必要です。

また、簡易課税制度を利用するには「消費税簡易課税制度選択届出書」を課税期間の初日までに所轄の税務署に提出する必要があります。

国税庁のQ&Aなどを参考に慎重な検討が必要です。

【参考情報:国税庁HPより】

消費税軽減税率制度の手引き Ⅶ 免税事業者の方に留意していただきたい事項

簡易課税制度

インボイス制度に関するQ&A II 適格請求書発行事業者の登録制度 問10 簡易課税制度を選択する場合の手続等

Q.標準税率と軽減税率が混在した売上で売上総額から10%値引くするようなケースの税額の計算方法を教えてください。

A.軽減税率、標準税率が混在する場合に合計額から一括して値引きする場合は、下記のいずれの方法を取る必要があります。

①税率ごとに区分した値引き後の対価の額を記載する

②税率ごとに区分した値引き前の対価の額と税率ごとに区分した値引き額を記載する

税率ごとの値引き後の対価の額は、軽減税率と標準税率それぞれの対価の額で案分するなど、合理的に区分する必要がありますが、標準税率の適用対象から優先的に値引きをしてその旨をインボイスに記載できます。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問57 一括値引きがある場合の適格簡易請求書の記載

Q.銀行振込手数料を当方負担をサービスとして行ってきましたが、インボイス制度導入後に考慮するべきことはありますでしょうか。

A.商習慣や取引先との関係で、請求書等に記載されている金額から振込手数料を引いて振り込む事は一般的に行われていますがインボイス制度導入後は注意が必要です。

インボイス制度は取引金額や消費税額を請求書等に明記して双方で確認する事を前提とした制度ですが、振込手数料分を差し引いて振り込む行為は値引きに該当し、取引金額や消費税額も変わる事になります。

そのため振込手数料を引いて振込を行う場合は、値引き時と同様に「適格返還請求書(返還インボイス)」を発行するなど、訂正後の取引金額、消費税額を取引先と確認する必要があります。

都度訂正を行うと業務負担は非常に高くなりますので、これを機に振込手数料の負担を見直すか、発行する請求書等に振込手数料を値引きとして記載するなどの対応を検討しましょう。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問49 適格返還請求書の記載事項

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問78 立替金

Q.インボイス制度導入に合わせてシステム改修が必要なポイントを教えてください。

A.利用されている会計ソフト会社のインボイス制度の対応状況をまず確認しましょう。

自社でシステムを運用している場合は、請求書または領収書でインボイスの要件を満たすには下記の項目を表示できる必要があります。

①登録事業者の氏名又は名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤税率ごとに区分した消費税額等※

⑥書類の交付を受ける事業者の氏名又は名称

※消費税額の1円未満の端数処理は1インボイスで1回行う必要があり、これまで商品単位や納品書で端数処理をしていた場合は、要件を満たさない可能性があります。

納品書と請求書を合わせてインボイスとすることもできます。

買い手が仕入れ明細書を作成し売り手に交付している場合は、仕入れ明細書をインボイスとすみなすことが認めらますが、上記の要件に照らすと、①登録事業者の氏名又は名称及び登録番号 は、発行事業者ではなく、売り手(仕入れ先)のものを表示する必要があることに留意してください。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問43 適格請求書に記載が必要な事項

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問46 適格請求書に記載する消費税額等の端数処理

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問54 一定期間の取引をまとめた請求書の交付

インボイス制度に関するQ&A III 適格請求書発行事業者の義務等 問55 複数書類で適格請求書の記載事項を満たす場合の消費税額等の端数処理

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問71 仕入明細書等の記載事項

Q.電子インボイスの標準仕様の検討が進められているようですが、どのような仕様でいつから開始される予定ですか。

A.会計システムの提供会社が中心となって設立された「デジタルインボイス推進協議会」で標準規格の検討が行われ標準仕様が公開され、導入に向けて準備が進められています。

【参考情報】

デジタルインボイス推進協議会

デジタル庁 電子インボイスの標準仕様策定・普及

買い手に関するQ&A

Q.請求書等に記載された登録事業者の登録番号を都度確認するのは大変そうですが、システムで簡単に確認する方法はあるのでしょうか。

A.国税庁のHPで検索できます。

【参考情報:国税庁HP】

適格請求書発行事業者公開サイト 番号検索

Q.自社のシステムで登録番号を確認する仕組み用意されているのでしょうか。

A.Web-APIでオンラインで連携する方法とリストをダウンロードして利用する方法があります。

Web-APIの仕様は国税庁のHPで公開されています。

APIの利用には届け出が必要ですが、HPから簡単にできます。

【参考情報:国税庁HP】

適格請求書発行事業者公開サイト 適格請求書発行事業者公表システムWeb-API機能

適格請求書発行事業者公開サイト 公表情報ダウンロード

Q.インボイス制度が導入されると、一般の消費者はレシートや請求書の保存義務があるのでしょうか。

A.登録事業者は相手が消費者であってもインボイスを交付し控えを保存する義務がありますが、一般の消費者には消費税の納税義務がないため保存の義務はありません。

ただし、会社員や個人事業主が経費として精算する場合はインボイスの保存がないと仕入税額控除が受けられませんので、除外される取引を除き必ずインボイスは受け取りましょう。なお、取引内容や立場によっては、レシートがインボイス制度上の取扱いとして問題となるケースがあります。

Q.インボイスの電子的保存にはタイムスタンプが必要でしょうか。

A.インボイスの電子保存の要件にタイムスタンプは必須でありません。

改正電子帳簿保存法(2022年1月1日施行)Q&Aを参照してください。

invox電子帳簿保存 改正電子帳簿保存法(2022年1月1日施行)Q&A

Q.インボイス制度が導入されると紙での保存は認められなくなるのでしょうか。

A.インボイス制度開始されても消費税法上は紙での保存が認められなくなるわけでありません。

紙で交付されたインボイスの保存は紙のまま保存しておいても問題ありませんが、電子帳簿保存法の改正によってPDF化して保存すること(スキャナ保存制度)のハードルが低くなっていますので、紙のハンドリングにかかる事務作業の軽減と、紙の請求書の保管場所の削減のため、電子帳簿保存法対応のシステムの検討を今から進めておくことも必要でしょう。

改正電子帳簿保存法(2022年1月1日施行)Q&Aを参照してください。

invox電子帳簿保存 改正電子帳簿保存法(2022年1月1日施行)Q&A

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問69 提供された適格請求書に係る電磁的記録の書面による保存

Q.仕入先から納品書と月締め請求書をセットとしてインボイスとするとの連絡があった場合、納品書もインボイスの一部として保存する必要がありますか?

その場合、保存の負担が大きいので月締め請求書だけでインボイスの要件を満たすよう要求することはできるのでしょうか。

A.納品書と月締め請求書をセットとしてインボイスとすることは認められています。

セットでインボイスとする場合は双方とも保存する必要があります。

買い手としての事務負担から売り手に対して月締め請求書のみでインボイス要件を満たすよう要求することはできますが、合意を得られるかはそれぞれの会社の判断です。

売り手のインボイス制度への対応方針がわかったら自社として対応可能か早々に検討を行いましょう。

【参考情報:国税庁HP】

適格請求書等保存方式の概要 9ページ 「複数の書類による対応」参照

Q.仕入税額控除ができるケースとできないケースを教えてください。

A.原則、インボイス要件を満たした請求書でないと仕入税額控除はできません。

但し、経過措置により、インボイス要件を満たしていない請求書、非課税事業者からの請求書でも2023年10月1日から2026年9月30日までは仕入税額の80%、2026年10月1日から2029年9月30日までは仕入税額の50%まで控除できる経過措置があります。

【参考情報:国税庁HP】

インボイス制度に関するQ&A Ⅰ 適格請求書等保存方式の概要 問1 適格請求書等保存方式の概要

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問89 免税事業者からの仕入れに係る経過措置

Q.インボイスを保存しなくても仕入税額控除ができるのはどのようなケースでしょうか。

A.以下の取引のみインボイスを保存しなくも仕入税額控除が認められます。

① 3万円未満の公共交通機関(船、バス、鉄道)による旅客の運送

→1回3万円超えるとインボイス保存必要、飛行機は常にインボイス保存必要。1回での支払(購入)が対象で、支払いを3万円未満に分割すればインボイスを保存しなくてもよいことになる。

② ①以外で入場券が入場時に回収され手元に残らないもの

③ 古物営業を営む者(中古車販売業事業者など)が個人など登録事業者以外の者からの古物(中古車など)の購入(棚卸資産に限る)

④ 質屋を営む者の登録事業者以外の者からの質物の取得(棚卸資産に限る)

⑤ 宅地建物取引業を営む者の登録事業者以外の者からの建物の購入(棚卸資産に限る。中古住宅など)

⑥ 登録事業者以外の者からの再生資源及び再生部品の購入(棚卸資産に限る)

⑦ 3万円未満の自動販売機及び自動サービス機からの商品の購入等

⑧ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限る)

⑨ 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

これまでの区分記載請求書保存方式では、課税仕入に係る支払対価の額の合計が3万円未満の場合は、帳簿の保存のみで仕入税額控除ができていましたが、インボイス制度が開始されると、この取り扱いが廃止されるので注意が必要です。

詳細は国税庁のQ&Aを確認してください。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問82 帳簿のみの保存で仕入税額控除が認められる場合

同 問33 公共交通機関特例の対象

同 問34 公共交通機関特例の3万円未満の判定単位

同 問36 卸売市場を通じた委託販売

同 問37 農協等を通じた委託販売

同 問38 自動販売機及び自動サービス機の範囲

Q.免税事業者からの請求書に消費税額が記載され税込み金額が請求場合、どのように扱うべきでしょうか。

仕入税額控除が受けられなくなるので、消費税分は請求しないように通知してもよいでしょうか。

A.支払いを一方的に拒否することはできません。

売り手との関係が下請法に該当する場合、発注者(買う⼿)が下請事業者に対して、免税事業者であることを理由にして、消費税相当額の⼀部⼜は全部を⽀払わない⾏為は、下請法第4条第1項第3号で禁⽌されている「下請代⾦の減額」として問題になります。「課税事業者にならなければ、取引価格を引き下げるとか、それにも応じなければ取引を打ち切ることにする」などと一方的に通告することも同様に問題になります。

経過措置により、インボイス要件を満たしていない請求書、非課税事業者からの請求書でも2023年10月1日から2026年9月30日までは仕入税額の80%、2026年10月1日から2029年9月30日までは仕入税額の50%まで控除できる経過措置がありますので、仕入消費税がすべて控除できないわけではありません。

このようなことを勘案して自社での取り扱いの検討、買い手との合意の上で価格調整を行うなどの交渉を進める必要があります。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問89 免税事業者からの仕入れに係る経過措置

公正取引委員会のインボイス制度に関するQ&A

Q.銀行振込手数料相手負担で請求額より手数料分を差し引いて振り込んだ場合に振込額と手数料を合わせて買掛金の消込をしていますが、インボイス制度導入後も同じ方法でよいのでしょうか。

A.売り手のQ&A 「銀行振込手数料相手負担で請求額より手数料分を差し引いて振り込んだ場合に振込額と手数料を合わせて買掛金の消込をしていますが、インボイス制度導入後も同じ方法でよいのでしょうか。」を参照してください。

Q.従業員の経費精算でインボイス要件を満たしているか確認すべきポイントについて教えてください。

A.従業員の経費精算の多くは、交通費、駐車場代や接待交際費、資材の立て替え払い購入などと思われます。

交通費のうち、船舶、バス、鉄道の料金は1回の支払いが3万円未満の場合、自動販売機、駐車場などはインボイスの保存がなくても帳簿記載のみで仕入税額控除が認められています。

交通費でも航空運賃はインボイスが必要ですのでインボイスを添えて経費精算する必要があります。

これまでの区分記載請求書保存方式では、課税仕入に係る支払対価の額の合計が3万円未満の場合は、帳簿の保存のみで仕入税額控除ができていましたが、インボイス制度が開始されると、この取り扱いが廃止されるため、この基準の違いの周知と確認が必要です。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問82 帳簿のみの保存で仕入税額控除が認められる場合

Q.当社は自社分と子会社数社分で使用する商品を一括して購入し、その代金を子会社に請求しています。インボイス制度下で子会社へ請求する請求書はどのような要件を満たしている必要があるでしょうか。

A.子会社 ー 親会社 ー 仕入先 の関係で、親会社が仕入先から一括して仕入れて代金を支払い、子会社に立替金として請求することはよくあるケースと思われます。

このような取引の場合、原則、親会社が仕入先から交付されたインボイスと親会社から子会社へ立替金清算書を合わせて交付して、子会社はその両方を保存しないと仕入税額控除が受けられないとされています。やむを得ない事情がある場合は親会社が仕入先からのインボイスを保存し、子会社は親会社から交付されたインボイスのみを保存することで仕入税額控除が可能との記載もありますが、Q&Aには明確な基準が示されていません。詳しくは国税庁のQ&A 適格請求書等保存方式の下での仕入税額控除の要件 問78 立替金 を確認してください。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問78 立替金

Q.通勤補助は従業員からインボイスを受領できませんが仕入税額控除の対象とできるのでしょうか。

A.通勤費は所得税法上は、1か月当たりの合理的な運賃等の額月15万円(自動車等では別途上限が異なる)までは非課税で、これを超えると給与となり所得税として課税されますが、消費税法上はこの限度額とは関係なく、「通勤に通常必要であると認められる部分」は帳簿のみの保存で仕入税額控除ができることになっています。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問86 通勤手当

通勤手当の非課税限度額

Q.日当については仕入税額控除の要件はどうなっていますでしょうか。

A.日当についてはインボイスの保存なしで仕入税額控除が可能です。

ただし、仕入税額控除ができるのは所得税の非課税限度内に限られ、給与に該当しないという前提です。

帳簿のみの保存で仕入税額控除が認められる「その旅行に通常必要であると認められる部分」については、所得税基本通達9-3に基づき判定しますので、所得税が非課税となる範囲内で、帳簿のみの保存で仕入税額控除が認められることになります。

所得税基本通達9-3では下記が2点が示されています。

⑴ その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

⑵ その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

上記(1)の「基準」は規程に準ずるものに基準が示されている必要があります。

「所得税が非課税となる範囲内」については所得税法を確認してください。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問85 出張旅費、宿泊費、日当等

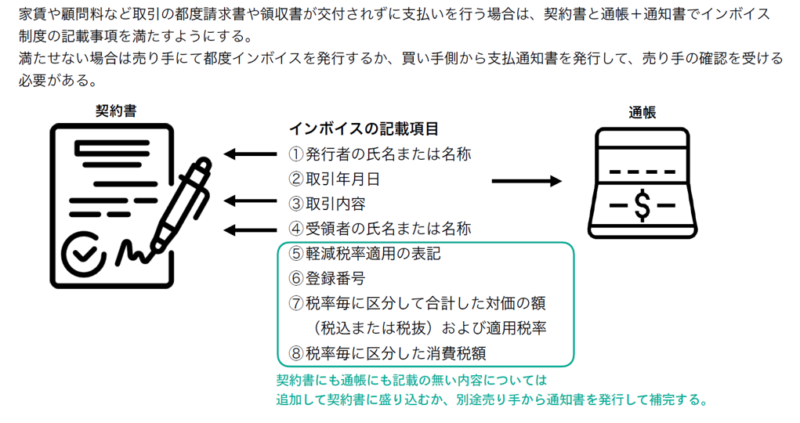

Q.家賃や顧問料は都度の請求書を受け取っていませんが、仕入税額控除できないのでしょうか。

A.家賃や顧問料など契約に基づく支払いで、都度請求書や領収書が交付されないケースにおいては、新規契約では契約書に登録番号、金額、税額、税率を付記し、契約書と取引通帳の情報でインボイス要件を満たすとされています。

すでに契約済のものについては、契約書と通帳でインボイス要件を満たさないのであれば、売り手から買い手に登録番号、金額、税額、税率を別途文書で通知し、買い手はそれを保存しておくことで、取引通帳と合わせてインボイス要件を満たすことができます。

また、インボイス制度開始に合わせて都度インボイスの交付をする、また借り手から支払通知書を交付してインボイスとすれば仕入税額控除が受けられます。

家主が免税事業者である場合は仕入税額控除ができないことに留意してください。

都度領収書や請求書が発行されい取引については下図を参考にしてださい。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問79 ロ座振替・ロ座振込による家賃の支払

Q.インボイスを発行して取引を行い、補足資料として支払通知書を発行する場合は支払通知書のインボイス対応は不要でしょうか。【2022/09追加】

A.先にインボイスがやり取りされているのであれば不要です。

複数の書類をやり取りされている場合は取引先とどの書類をインボイスとするのか、認識を合わせていただくと良いかと思います。

Q.個人で当社以外に顧問契約をされていない方で適格請求書発行事業者になるのが難しい方への対応はどの様な対応が望ましいでしょうか?【2022/09追加】

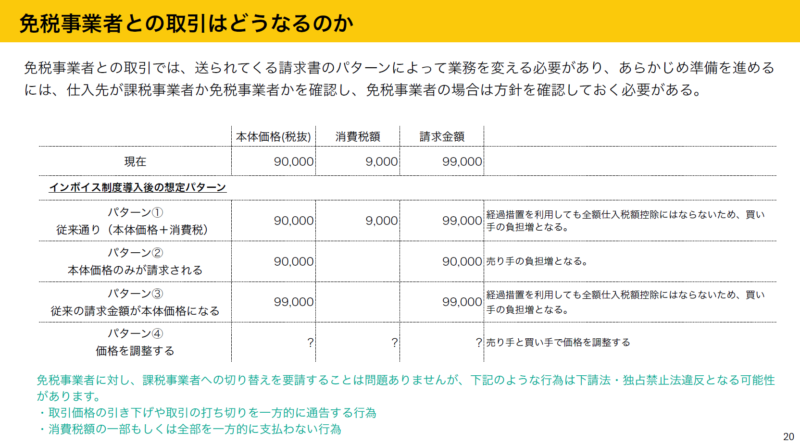

A.下記の4つのパターンのいずれかで合意いただくのが望ましいと思われます。(弊社セミナー資料からの抜粋)

Q.免税事業者に課税事業者になってもらいインボイスを発行してほしいと思っていますが、選択が個人の自由の為断られた場合はどのような対応が一般的になりますでしょうか。当社としては免税事業者との取引は経過措置なしに廃止したいと考えておりますが、どのような形で進めると下請法上の問題なく取引を廃止できますでしょうか。【2022/09追加】

A.経過措置も利用せず、一方的な取引の停止は下請法違反になる可能性がありますので詳細は弁護士等の専門家にご相談いただくのが良いかと思います。

Q.受領インボイスの保存は請求書や支払明細など支払う際に必要となる書類が対象となると思います。一方で、電子帳簿保存についてはもう少し範囲が広くなるという理解で、例えば見積書や発注書、納品書など。この辺り、どこまで保存する/しないの切り分け、意思決定をどのようにしていくのか、何か知見があれば共有いただけるとありがたいです。【2022/09追加】

A.電子帳簿保存の運用検討については下記の資料が参考になるかと思います。

オンラインセミナー『改正電子帳簿保存法 電子取引情報保存「完全版」チュートリアル〜どの書類を・どこに保存して・どう運用するか〜』

Q.現在、経費精算システムを利用しておりますが、インボイス制度導入後の領収書受領時は経費精算システムで処理を行うべきなのか、インボイス制度に特化したサービスに切り替える必要があるのか分かりません。【2022/09追加】

A.経費精算システムでも何らかのインボイス制度がされるかと思いますので、まずは現在お使いの経費精算システムのインボイス制度の対応方針をご確認いただき、その内容では運用が難しい場合に別サービスをご検討いただくのが良いかと思います。

Q.受領した請求書の内容を会計システムに支払登録する際、請求書の中で個々に分割して登録したり、逆に別の請求書と併せて登録した場合、当然、請求書と登録結果で、消費税が数円多かったり少なかったり、合致しないことになります。その場合、請求書に合わせる調整処理を行う必要はありますでしょうか?【2022/09追加】

A.インボイス制度導入後、仕入税額の計算方法は「積上げ計算」が原則となります。積上げ計算では、交付されたインボイス等の記載に基づく請求書等積上げ計算のほか、帳簿積上げ計算も認められます。

会計システムに入力時に、インボイス等に記載されている消費税額を入力する方法(請求書等積上げ計算)と、インボイス等に記載されている税率ごとに区分した税込金額を入力することで仮払消費税等については会計ソフトで自動計算させる方法(帳簿積上げ計算)のどちらか、または併用が認められていますが、インボイス等に記載の明細単位で消費税額を計算することは認められていませんので、インボイスの合計税込み金額から消費税額を計算する必要があります。

お問合せにあります、会計システムへの登録時に分割したり、異なる請求書を合算して登録した場合には、上記の原則に反する可能性がありますので、会計システムの提供会社や税理士にご相談されることをおすすめいたします。

【参考情報:国税庁HPより】

インボイス制度に関するQ&A II 仕入税額の計算方法 問98

インボイス制度に関するQ&A II 適格請求書などの請求書等に記載された消費税額による仕入税額の積上げ計算 問99

Q.講師等に支払う諸謝金に関して、どのような対応が望ましいですか?【2022/09追加】

A.費用として計上するのであれば、領収書を頂くのが一般的かと思います。

その際に領収書がインボイスの要件を満たしていれば仕入税額控除が可能です。

Q.郵便特例のため、切手等を使用した際のインボイスは発行されないと資料に記載がございましたが、郵送代の仕入税額控除はどのように行う必要がありますでしょうか。【2022/09追加】

A.インボイスの交付義務が免除される取引に「郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限りる)」が示されています。

インボイスの交付が免除されている取引においては、帳簿への記録によって仕入税額控除を受けることができます。

下記を参考にしてください。

本 Q&Aの 「買い手に関するQ&A Q.インボイスを保存しなくても仕入税額控除ができるのはどのようなケースでしょうか。」

【参考情報:国税庁HPより】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問82 帳簿のみの保存で仕入税額控除が認められる場合

Q.invox上での請求書の管理方法等ご教授頂けますでしょうか。不備がある場合等の対応を教えて頂ければ幸いです。【2022/09追加】

A.invox受取請求書でのインボイス制度への対応は下記をご確認ください。

「invox受取請求書「インボイス制度」への対応方針」

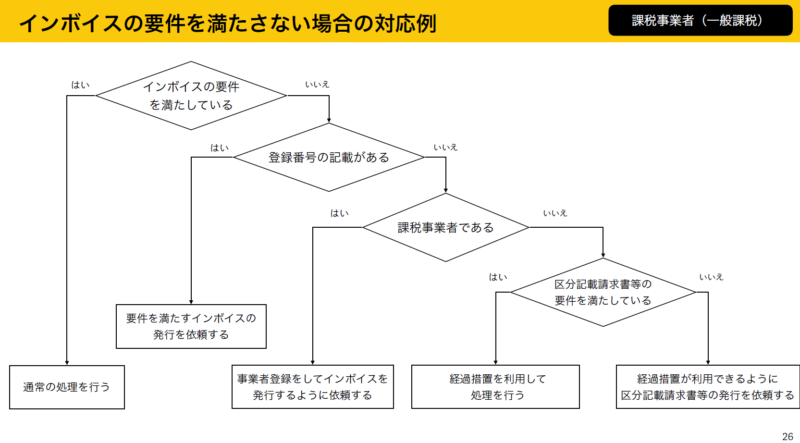

不備がある場合の対応フローは下記の参考にしてください。(弊社セミナー資料から抜粋)

Q.invox受取請求書では、仕入税額控除の経過措置期間中の税額は、免税8%、免税5%等の税区分で仕訳ができるのでしょうか?【2022/09追加】

A.invox受取請求書には税区分を追加することで、通常の税区分と経過措置期間中の税区分を区別できます。

invox受取請求書で請求書のデータ化時に仕入税額控除の経過措置期間中のものであるかを自動で判定することは難しいため、税区分はデータ化された時点で適切な税区分を選択していただく必要があります。

仕訳辞書に経過措置期間中の仕入先をキーとして、税区分を経過措置10%等とした辞書登録をしておくことで優先的に経過措置期間の税区分を仕訳に反映させることが可能です。

invoxで選択した税区分を会計システムに連携させ、経過措置用の税区分と通常の税区分を区別して会計システムに計上するという事になるかと思います。

売り手/買い手共通に関するQ&A

Q.インボイスを買い手にPDFで電子的に提供した場合、自社でもPDFの様式で保存が必要でしょうか。

A.消費税法では、インボイスに係る電磁的記録による提供を受けた場合であっても、電磁的記録を整然とした形式及び明瞭な状態で出力した書面を保存することで、仕入税額控除の適用に係る請求書等の保存要件を満たすとされていて、紙での保存も良しとされていますが、所得税法、法人税法では電子帳簿保存法の経過措置期間が終了する、2024年1月1日以後に行う電子取引の取引情報については要件に従った電子データの保存が必要です。

買い手についても同様です。

消費税法と所得税法、法人税法で扱いが異なりますが、紙と電子での保存が混在すると事務負担も大きいことから電子的に提供されたインボイスは電子保存する、という前提で検討すべきでしょう。

改正電子帳簿保存法についてはこちらを参照してください。

invox電子帳簿保存 改正電子帳簿保存法(2022年1月1日施行)Q&A

【参考情報:国税庁HPより】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問69 提供された適格請求書に係る電磁的記録の書面による保存

インボイス制度に関するQ&A 適格請求書等保存方式の概要 9ページ 「複数の書類による対応」参照

Q.当社は仕入先が発行する仕入明細を請求書として使用しています。自社でインボイスを発行する必要はあるでしょうか。

当社は自社の購買システムで管理している仕入明細を売り手に交付し、売り手の請求書は確認用にしか使っていません。インボイス制度下で仕入明細発行上の注意事項を教えてください。

A.買い手から売り手に対して支払金額や支払内容を通知するための支払通知書や仕入明細書等を証票として、請求書のやり取りを行わないケースもあるかと思います。

この場合、支払通知書、仕入明細書等にインボイスの記載事項を加え、売り手の確認を受けることでインボイスとして扱い、仕入税額控除を受けることができます。

注意が必要なのは、支払通知書、仕入明細書等に表示する登録番号は自社(買い手)ではなく相手(売り手)のものを記載する必要があることです。

支払通知書、仕入明細書等をインボイスとして扱う場合は、売り手から都度確認したことを通知するか、あらかじめ契約書等で一定期間の定めをした上で、支払通知書、仕入明細書等に「送付後一定期間に誤りのある旨の連絡がない場合、確認があったものとする」と明記していれば、都度確認することを省略できます。

売り手は支払通知書、仕入明細等に記載の登録番号、名称に間違いがないか、その他のインボイス要件を満たしているか確認の上保存しましょう。

【参考情報:国税庁HP】

インボイス制度に関するQ&A IV 適格請求書等保存方式の下での仕入税額控除の要件 問71 仕入明細書等の記載事項

同 問70 仕入明細書の相手方への確認

Q.インボイス制度導入に関する補助金などは用意されているのでしょうか。

A.経済産業省 中小企業庁主管の「小規模事業者持続化補助金」の中に「インボイス枠」というものが設定されています。他にも「IT導入補助金」も設定されています。

条件がありますので、詳しくは各サイトを確認してください。

【参考情報】

中小企業庁 生産性革命推進事業のご案内

全国商工会連合会 商工会議所地区 小規模事業者持続化補助金事務局

IT導入補助金2022公式サイト

Q.振込手数料の負担についてはどのような書類でお互い取り決めが必要でしょうか?契約書や覚書などあると思いますが。【2022/09追加】

A.どちらが負担するかはメールでも合意ができていれば問題がありませんが、インボイスに記載の請求額と金額と実際に支払われた金額に差がある場合は修正インボイスをやり取りするなどの追加の対応が必要になります。売り手が振込手数料を負担する場合は、あらかじめ振込手数料分を値引きとして処理したインボイスを発行するのが良いのではないかと思います。

下記の情報も参考にしてください。

動画の12分30秒過ぎに説明があります。

「インボイス制度」への“超”実践的な対応方法

本Q&A「Q.銀行振込手数料を当方負担をサービスとして行ってきましたが、インボイス制度導入後に考慮するべきことはありますでしょうか。」も参考にしてください。

インボイス制度に関する解説動画をあわせてご視聴ください

以下の動画に加え、invox受取請求書のインボイス制度への対応方針や、インボイス制度対応パーフェクトガイドを公開しておりますので、あわせてご覧ください。